10年で熟成させる高配当株

高配当利回りであることです。

配当金利回り、及び、優待利回りを合算した利回りで。

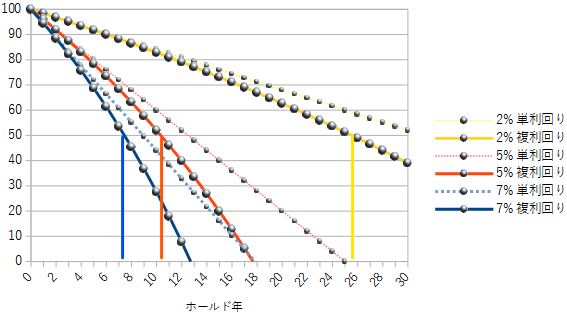

図は、縦軸にポジションの含み損率を表し、配当利回りにより何年で償却できるかを示します。

税引きは2割掛けしました。

日本株の場合、有名なたばこ会社など配当利回り7%という数字は現実にあって、それを複利で回しますと、株価が半値50%になったとしても、なんと7年で元が取れます。

株価が0%になったとして13年で元がとれます。株価暴落で配当は出ないと思いますが、計算上はそうで、

後は積みあがる一方のプレミアム株と熟成します。

株価が維持できれば、13年で利益が100%、元本の2倍になることを意味します。

株価が反転上昇すれば、当然それ以上の運用益になります。

高配当利回り5%ですと、複利で回しますと、株価が半値50%になったとしても、10年で元が取れます。

日経平均の平均利回り2%ですと、株価が半値50%になったとして、25年で元が取れます。

もちろん、ホールド期間が長ければ長いほど、配当金が積みあがっていきますが、

10年もの?20年もの?30年もの?

10年という単位であれば、視野に入りやすいのでないでしょうか。

管理人は思惑から外れた塩漬け株は処理すべきと意見しました。https://umaniablog.com/review-15/

それでも塩漬け株をホールドされるならば、

高配当株であれば、株価が半値に下落しても10年で償却できます。

長期業績維持銘柄

長期に渡り業績を維持できる銘柄でないといけません。

塩漬けホールドするならばという観点です。

巨大なインフラを持つ企業や、国策企業ですか。

30年だと難しいですが、

10年に渡って、高配当、業績を維持できる株ならば少なくないでしょう。

配当をチェックする場合、注意することは、

- 利回りでなく、配当金額の推移をチェック。

利回りが上がっている銘柄はむしろ株価が右肩下がりの危険な場合が多いです。株価が下がると利回りが上がるので。

配当金額が、年度業績により、特に2020年のCOVID-19禍で凸凹するのは仕方ないことだと思いますが、総じて右肩上がりであること。

- 騙し配当かチェック。

よくあるのが記念配当といって、その年だけ周年等の記念で上増しすることがあります。頂ける分には有難いのですが。😒

- 通期でチェック。

通期で見てください。上半期と下半期で異なることがあります。

更に、

業績が維持できる上場株式会社ならば20年、30年後、40年後には、

塩漬け株からプレミアム株に熟成していることと思います。

...

しかし、これが難しいです。😒そのスパンでは消えゆく産業もありますから。

産業界の栄枯盛衰。別の話題ですね。

本日は以上です。ありがとうございました。